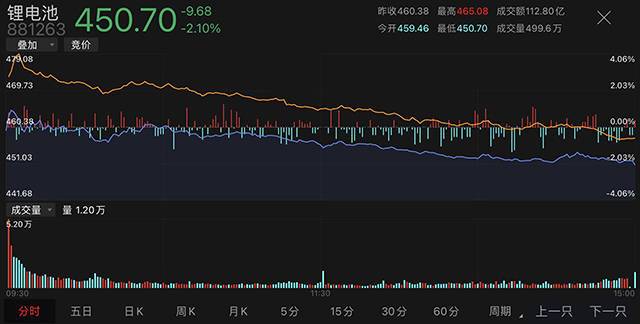

清明節(jié)后股市開盤,鋰電板塊集體遭到投資者的大規(guī)模拋售,跌幅在各個板塊中居前。這明顯是2023年年報引發(fā)的補跌行情。

4月8日, A股收盤,鋰電板塊下跌2.10%。兩家行業(yè)領頭羊——天齊鋰業(yè)和贛鋒鋰業(yè)的股價分別下降了1.55%和1.96%,國軒高科和億緯鋰能跌幅更是超過了4%。

在港股市場,情況更為嚴峻。清明節(jié)休市一天的港股于上周五恢復交易,這一天正好是天齊鋰業(yè)和贛鋒鋰業(yè)發(fā)布年報的首個交易日,這兩家公司當天股價遭受重創(chuàng),跌幅都超過了6%。同時,中創(chuàng)新航、比亞迪電子和天能電力在內(nèi)的其他鋰電企業(yè)均出現(xiàn)了明顯下跌。

2023年,碳酸鋰的價格從年初每噸50.4萬元猛跌至年末的每噸9.4萬元,跌幅高達81.35%,直接影響了已經(jīng)公布年報的7家鋰礦企業(yè)的經(jīng)營效益。這些企業(yè)的凈利潤降幅無一例外地都達到了兩位數(shù)以上。

“鋰礦雙雄”作為行業(yè)領軍者,利潤更是大幅縮水近七成。

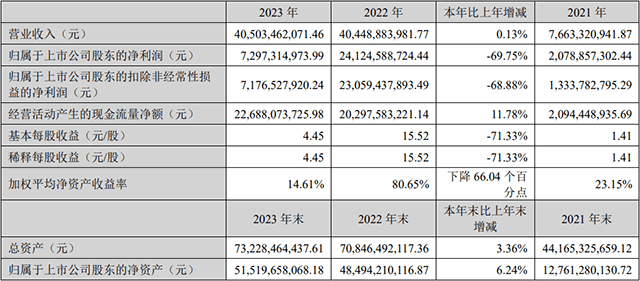

天齊鋰業(yè)在2023財年內(nèi)實現(xiàn)營業(yè)收入405.03億元,雖然微增0.13%,但是歸屬母公司凈利潤卻劇降至72.97億元,跌幅高達69.75%。

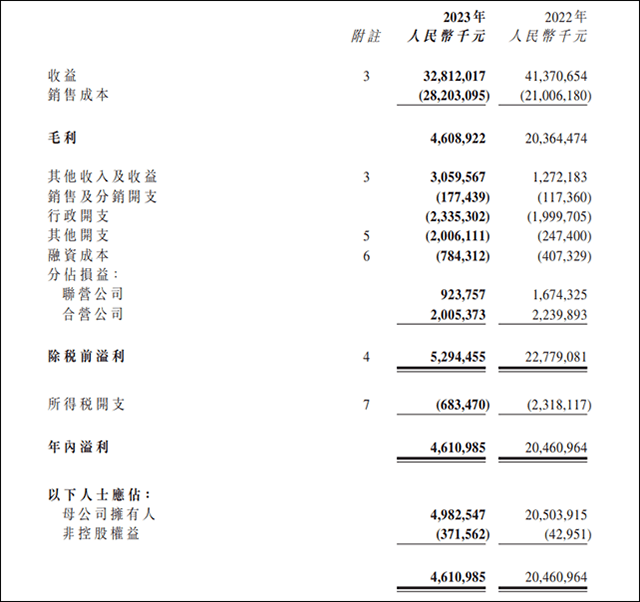

贛鋒鋰業(yè)日子也不好過,2023財年內(nèi)營收329.7億元,同比下滑21.2%,歸屬母公司凈利潤只剩下49.5億元,下滑幅度高達75.9%。

根據(jù)年報財務,由于天齊鋰業(yè)有著豐富的鋰礦儲備,自給率達到100%,鋰礦產(chǎn)品的銷售收入反而逆襲超過鋰化工產(chǎn)品,一定程度上彌補了損失。

相比于天齊鋰業(yè),贛鋒鋰業(yè)的業(yè)務重點更多集中在產(chǎn)業(yè)鏈中下游,但業(yè)績支柱仍然是鋰系列產(chǎn)品。這部分收入占比從2022年的103.25%下滑至74.2%,其毛利率近乎“砍半”,下降幅度達到了驚人的43.58%。

在產(chǎn)業(yè)鏈一體化布局上,贛鋒鋰業(yè)和天齊鋰業(yè)都有著強烈的共識,只不過各自的手法有所不同。

贛鋒鋰業(yè)全力推進儲能電池項目合作,在全國各地投資建設動力電池、新型鋰電池及鋰電池回收項目,以增強產(chǎn)品的銷售實力。而天齊鋰業(yè)則選擇直接與下游新能源車企攜手,通過投資smart品牌深入理解新能源產(chǎn)業(yè)鏈。

它們都期待通過與新能源車企的深度合作,找尋新的發(fā)展契機。

國內(nèi)碳酸鋰市場供需角力仍在激烈上演,碳酸鋰期貨價格持續(xù)低迷,行業(yè)內(nèi)產(chǎn)能出清成為制約鋰電板塊表現(xiàn)的重要因素之一。

匯豐銀行指出,除非行業(yè)發(fā)生大規(guī)模減產(chǎn)或下游需求突然強勁反彈,鑒于當前原材料供應過剩的情況,預計2024年上半年鋰價可能將持續(xù)現(xiàn)有狀態(tài)。尤其是下游廠商對于高企的鋰價持有抵觸情緒,短期內(nèi)碳酸鋰價格很難走出突破性上漲行情。

《汽車人》認為,鋰電巨頭們在2023年的慘淡表現(xiàn)以及隨之而來的股價滑坡,無疑是對行業(yè)波動最直觀的市場反饋。碳酸鋰價格的驟降背后,潛藏著新能源產(chǎn)業(yè)鏈供求關系的深層次結(jié)構(gòu)調(diào)整,同時也揭示了該產(chǎn)業(yè)鏈條所存在的潛在脆弱性。

即便是行業(yè)的領軍企業(yè),也無法逃脫宏觀周期帶來的沖擊。它們所遭遇的困境,不單是對其自身戰(zhàn)略定位與執(zhí)行力的一次考驗,更是為整個鋰電行業(yè)發(fā)出了一道警示信號——閉著眼賺錢的日子一去不復返了,新能源產(chǎn)業(yè)鏈將步入一個新的轉(zhuǎn)折階段。

鋰電行業(yè)不應僅僅局限在單純擴大產(chǎn)能規(guī)模和爭奪市場價格優(yōu)勢上,而應當更深入地關注技術的推陳出新與產(chǎn)業(yè)鏈條的整體優(yōu)化升級。

更重要的是,鋰電行業(yè)與新能源汽車行業(yè)本質(zhì)上也并非對立競爭的關系,它們不應陷入零和游戲的困局之中。相反,雙方應當視為合作伙伴,通過緊密協(xié)同運作與深度融合,共享發(fā)展機遇,才能共同迎接一個充滿機遇和發(fā)展的未來。